昨今ではさまざまな申請や業務において、ペーパーレス化や電子化、デジタル化が推進されています。

本記事で取り扱う年末調整も、これまでの紙での申請から電子化への切り替わりがスタートしました。従来の紙での申請方法では、必要なかった用意すべきものなどもあるため、きちんと準備を進めていくことが大切です。

今回は、年末調整のペーパーレス化についての概要やペーパーレス化を行う手順、企業や従業員が準備すべきことを解説していきます。

年末調整のペーパーレス化とは?

年末調整のペーパーレス化とは、文字通り企業等で行う年末調整の手続きを電子化して手続きさせるようにしたものです。2020年10月1日から年末調整の電子化対応がスタートし、多くの企業が紙での申請から電子の申請に切り替えつつあります。

また年末調整のペーパーレス化を推進している国税庁は、申請業務の電子化を利用促進させるために年末調整ソフトを無償で提供を行う施策などを打っています。

従業員数が多く、規模が大きければ大きくなるほど、負担や手間の大きかった年末調整業務を電子化することで、業務効率化につながっていきます。また電子化での申請によって、紙での申請はなくなります。そのためこれまでかかっていた紙代、印刷代などのコストも削減することが可能になり、メリットが多い方法でもあります。

年末調整の電子化は義務?

2022年10月時点で、年末調整の電子化は義務ではありません。任意での方法となっており、企業によってこれまで通り紙での申請を行うか、電子での申請に切り替えるかを選択します。

しかし、年末調整の電子化が義務の対象となる企業もあります。具体的には以下の条件を満たしている企業が対象です。

- 法定調書の種類によって、前々年に提出すべきであった当該の調書の枚数が100枚以上である場合

2021年1月から、紙での申請書類が100枚以上であった場合は、年末調整の電子化の義務を負う必要があります。法定調書の種類は具体的には、源泉徴収票などが該当します。自社が対象かどうかは今一度、確認を行う必要があるでしょう。

なお、現在年末調整の電子化は義務ではありませんが、今後すべての企業が義務化する可能性もあります。そのため、対象外の企業であっても、準備を進めておくことが大切です。

年末調整でペーパーレス化できる書類

年末調整では多くの書類を扱うことになります。年末調整の中でペーパーレス化できる書類は次のとおりです。

・扶養控除等申告書

・配偶者控除等申告書

・保険料控除申告書

・住宅ローン控除申告書

・基礎控除申告書

・所得金額調整控除申告書

加えて、年末調整には控除証明書なども必要になります。ペーパーレス化を行える控除証明書は次のとおりです。

・保険料控除証明書(生命保険料/個人年金保険料/介護医療保険料/地震保険料のみ)

・住宅借入金等を有する場合の所得税額の特別控除証明書

・年末残高等証明書

年末調整のペーパーレス化に対応する場合は、上記の申告書や証明書もきちんとペーパーレス化することが求められます。

年末調整をペーパーレス化するメリット

年末調整をペーパーレス化するメリットには、主に次の5点が挙げられます。それぞれのメリットについて解説していきます。

・申請が効率的に行える

・紙の印刷や配布などの手間がなくなる

・入力ミスによる修正などがなくなる

・提出や回収がスムーズになる

・控除額などの計算ミスが起こらなくなる

申請が効率的に行える

ペーパーレス化による最大のメリットが、申請を効率的に行えることです。なぜなら、ペーパーレス化を行い、電子による申請に切り替えることで、従業員は「いつでも、どこでも」期限までに申請業務を行えば良いからです。

文字どおり、年末調整は年の瀬に行うものなので、多くの従業員が繁忙期に突入します。そのため、年末調整にかける手間は極力減らすのが得策です。

手続きの負担が軽減されれば、効率的な申請につながります。また、企業側もペーパーレス化を行うことで、控除額の計算が不要になる、控除申告書の確認作業の手間が軽減されるなどのメリットがあります。

ペーパーレス化を行うことは、従業員側、企業側の双方にとって申請が効率的に行えることにつながります。

紙の印刷や配布などの手間がなくなる

年末調整を紙の申請書で行っていた場合、申請書の印刷から配布、回収、確認までを手作業で行う必要がありました。規模が大きくなってしまうと、この作業には多くの手間と時間がかかってしまいます。

しかし、ペーパーレス化を促進することで、書類の印刷や配布は不要になります。なぜなら、電子化によってすべてデータとして取り扱うようになったからです。

提出されたデータはシステム上に蓄積されるため、担当者は年末調整対応のお願いなどのメールを流すだけで対応が可能です。また、紙がなくなることで、保管スペースも不要になります。提出されたデータはすべてシステム上で管理されているため、物理的な保管スペースは必要なくなり、オフィススペースの有効活用につながります。

入力ミスによる修正などがなくなる

紙での申請書の場合、提出された書類にミスがあった際は、改めて申請書の発行や配布、回収などの業務が発生してしまいます。こうした業務は担当者の大きな負担になっていました。

しかし、電子化することで、こうした入力ミスや記載ミスによる修正はなくなります。なぜなら、年末調整ソフトには、入力時に内容が間違っていた場合、入力画面にアラートで知らせてくれるため、その場で正しい情報を入力できるからです。

また、データとして扱うことで、担当者はシステムへの転記作業などは発生しません。すべて自動で反映されるため、人的ミスの削減に貢献します。

提出や回収がスムーズになる

ペーパーレス化を行うことで、提出や回収がスムーズになります。なぜなら、すべてデータとしてのやり取りになるからです。

紙での年末調整業務の場合、記入した年末調整書類を担当者に手渡しを行う、担当者はすべての年末調整書類が揃ったら、郵送するなどの必要があります。しかし、システムを導入することで、こうしたアナログでの運用はなくなるため、簡単に書類の提出や回収が可能になります。

また、システム上でどの従業員がまだ提出していないかを一覧で確認できるようになるため、改めて提出を促すなども可能です。

控除額などの計算ミスが起こらなくなる

控除額の計算は担当者にとって大きな負担となっている業務の一つです。しかし、システムを導入することで、こういった控除額の計算は自動で行われるようになり、担当者の手間は大幅に軽減されます。

従来、企業側が提出された年末調整の内容を再度計算することが求められていたため、多大な工数が必要でした。しかし、電子化による提出に切り替えると、年末調整の内容は自動計算になるため、改めて計算を行う必要はなくなります。

年末調整をペーパーレス化するデメリット

年末調整のペーパーレス化にはデメリットも存在します。デメリットもきちんと認識したうえで、進めていくことが大切です。具体的なデメリットは次の2点です。

・紙と電子の併用が起きてしまう

・業務フローの見直しが必要

それぞれのデメリットについて解説していきます。

紙と電子の併用が起きてしまう

繰り返しになりますが、年末調整の電子化は一部の企業を除いて義務ではありません。そのため、企業によっては紙と電子の併用が起きてしまい混乱する可能性もあります。

たとえば、電子対応できるようにシステムを導入したにも関わらず、ITリテラシーの低い従業員のために紙での申請方法も残しておく運用を取ったなどが挙げられます。このような運用をしてしまうと、従業員はどちらで申請を行えば良いのか迷ってしまったり、担当者も年末調整の手間や負担が増えてしまう恐れがあったりする懸念があります。

こうした紙と電子の併用を避けるためには、運用方法を一本化することが大切です。システムを導入したのであれば、電子での運用方法に切り替え、従業員へ周知徹底するなど、ペーパーレス化を行う意味などを説明していくことが求められます。

業務フローの見直しが必要

年末調整のペーパーレス化を行うことで、従来とは異なる運用方法になります。たとえば、申請書の配布や回収が必要なくなるなどです。そのため、業務フローの見直しが必要になってきます。

また、見直した業務フローについては、従業員へ周知徹底をする必要があります。たとえば、電子化したにも関わらず、紙での申請書が届くものだと勘違いしてしまう従業員や、お知らせに気付かず年末調整の提出を忘れてしまう従業員など、電子化へ切り替える際にはいくつかのトラブルが発生することがほとんどです。

そのため、業務フローの見直しはもちろんのこと、適切な運用が行えるように周知徹底も合わせて行っていくことが求められます。

年末調整をペーパーレス化する手順

年末調整のペーパーレス化は、次の3つの手順で進めていきます。それぞれのステップでどのように進めていくかを解説していきます。

・自社の環境と課題の把握

・給与ソフトの改修や年末調整ソフトの導入

・従業員への電子化の周知

自社の環境と課題の把握

まずは、自社のシステム周りの環境やシステム化による課題を把握することが大切です。自社の給与ソフトや会計ソフトはどのようなものか、年末調整システムを導入した場合、適切に連携や運用が行えるかなどです。

また、年末調整ソフトは導入することが目的ではなく、長期間適切に運用していくことが目的です。そのため、従業員のITリテラシーはどうか、周知してきちんと運用していくためにどれくらいの期間を見た方が良いかなどを考えていくことが大切です。

給与ソフトの改修や年末調整ソフトの導入

自社の環境にあった給与ソフトや年末調整ソフトの導入や、給与ソフトの改修などを行っていきます。

昨今、オンプレミス型のソフトだけではなく、クラウド型のソフトも増えてきており、主流になってきています。機能や予算、費用対効果、規模感など総合的に判断し、自社に適したソフトを導入することが大切です。

導入する際には、必ず複数のソフトを比較して、見積もりを取るなどきちんと比較することが求められます。

従業員への電子化の周知

年末調整は全従業員が絡む業務となります。そのため、電子化を行う際には、従業員の協力が必要不可欠です。

従業員への説明や協力がないまま電子化を推し進めてしまうと、不満の声などが上がってしまい、ペーパーレス化が上手くいかないケースもあります。そのため、従業員への周知をしっかりと行うことが大切です。

具体的には、ペーパーレス化を実施する理由や、メリットや協力して欲しい点などを丁寧に説明することが求められます。運用体系が変わると現場が混乱することがほとんどであるため、混乱を最小限に抑えるために、密接なコミュニケーションが必要です。

年末調整のペーパーレス化で従業員が準備するべきこと

年末調整のペーパーレス化では、従業員の協力が欠かせません。なぜなら、従業員にも準備すべきことがあるからです。

具体的には、次の3つを従業員に準備してもらう必要があります。それぞれについて解説していきます。

・国税庁か民間企業の年調ソフトの取得

・データ化された控除証明書等の取得

・控除申告書の作成

国税庁か民間企業の年調ソフトの取得

まずは、国税庁か民間企業の年調ソフトの取得が必要です。それぞれの方法は次のとおりです。

1. スタートメニューから設定アイコンをクリックする

2. 「更新とセキュリティ」をクリックする

3. 「開発者向け」をクリックする

4. 「アプリのサイドローディング」をクリックする

5. 国税庁のHPへアクセスする

6. アプリをダウンロードする

7. PCのローカルディスクへコピーする

8. コピーした ZIP ファイルを選択し、「すべて展開」を選択する

9. 「CordovaApp.Windows10_(バージョン数)_x64.cer」を選択し、「証明書のインストール」を選択する

10. 「証明書のインポートウィザード」の起動し、ローカルコンピューターから「次へ」を選択する

11. 「証明書をすべて次のストアに配置する」を選択し、「参照」をクリックする

12. 「信頼されたルート証明機関」へ進み、「OK」と「次へ」をクリックする

13. 完了をクリックする

国税庁からの取得のメリットは、基礎控除申告書、保険料控除証明書などの控除額計算や入力などが自動で行えることです。無料でも利用ができるため、きちんと手順を踏めば、誰でも作成することが可能です。

民間企業の年調ソフトは導入したソフトによって手順が異なるため、それぞれで確認することが大切です。民間企業のソフトは操作性に優れていることが多く、直感的な操作でも対応が可能なことが多いです。

担当者の負担を軽減できるため、多くの企業が民間企業の年調ソフトを導入しています。

データ化された控除証明書等の取得

書類作成時には、控除証明書等のデータが必要です。データを取得する方法には「マイナポータルから取得する」「契約している保険会社のホームページから取得する」の2つの方法があります。

マイナポータルから取得する

マイナポータルから取得するためには、マイナンバーカードの取得やマイナポータルの開設などの準備が必要です。

保険会社がマイナポータルに対応していれば、それぞれの保険会社へアクセスすることなく、一括での取得が可能になります。そのため利便性は高いといえます。

契約している保険会社のHPから取得する

保険会社のホームページへアクセスし、必要な書類をダウンロードする方法です。複数社と契約をしている場合、各社からダウンロードを行わなければならないことが難点です。

手続き方法はホームページに掲載されているため、従業員それぞれが対応していくことになります。

控除申告書の作成

これまでの準備が整った後、控除申告書の作成に入っていきます。申告書の作成と聞くと難しいイメージがあるかもしれませんが、決められた箇所に入力していくだけなので、非常にシンプルです。

また、控除額の計算等は全て自動で行ってくれるため、計算の必要はありません。すべて自動で対応するため、入力に集中するだけで完了します。

担当者は期限までに全ての作成と提出が完了するように、サポート体制を整えておくことが大切です。

年末調整に必要なソフトの選び方

最後に、自社で導入する際に、どのようなソフトを選べば良いのかについて解説していきます。具体的には、主に次の2点に注意してソフトを選んでいきます。

・担当者や従業員が操作しやすいか

・給与ソフトや労務管理システムとの連携ができるか

担当者や従業員が操作しやすいか

年末調整ソフトに限らず、どのソフトを選択する場合でも、操作性は非常に重要です。なぜなら、使い勝手の悪いソフトを選択してしまうと、業務効率が悪くなってしまう恐れがあるからです。

そのため、担当者の管理画面は見やすいか、従業員の入力はITリテラシーが低い場合でも対応できるかなどを確認していくことが大切です。豊富な機能や安さだけに目を奪われず、実際に操作する従業員を第一に考えていくと良いでしょう。

給与ソフトや労務管理システムとの連携ができるか

年末調整ソフトを導入する際には、給与ソフトや労務管理システムとの連携ができるかを確かめることが大切です。なぜなら、これらのソフトと連携ができれば、業務効率が飛躍的に上がるからです。

クラウドの年末調整ソフトであれば、API連携などが含まれている場合があります。連携を行うことで、それぞれのシステムにログインをする必要はなく、ワンステップで業務を行えるようになります。

まとめ

年末調整のペーパーレス化は、今後さらに加速していくことが予想されます。

電子申請が義務化になっていないとはいえ、今後義務化になっていく可能性は十分にあるといえるでしょう。そのため、少しでも早く、年末調整のペーパーレス化を実現し、業務負担の軽減や効率化を実現してみてください。

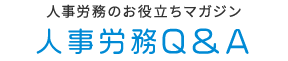

当社ディップ株式会社では、スマホで人事労務手続きが行える「人事労務コボット」を提供しています。スマホで手続きが完結するため、労務管理に関するペーパーレス化を達成することにも貢献できます。

年末調整ソフトを導入する際に、一緒に導入すれば、自社のペーパーレス化や業務効率化はより加速していきます。ぜひご検討ください。