「通勤手当を従業員に支給するにあたって、いくらまでが非課税なのか」と気になる人事労務担当者の方もいらっしゃることでしょう。通勤手当は一定金額まで非課税ですが、その金額を超えた部分は課税されます。

今回は、通勤手当が非課税になる条件と通勤方法別の計算方法の例、支給までの流れについて詳しく解説します。

通勤手当とは

通勤手当とは、企業が従業員に対して、自宅から勤務先までの交通費を手当として支給することです。一定の金額までは非課税ですが、上限を超えると課税されます。

通勤手当の目的は、従業員の金銭的負担を軽減することです。通勤手当は法定外福利厚生の一種であり、企業に支給の義務はありません。そのため、支給額や対象の通勤手段、条件などは企業によって異なります。

通勤手当は、交通費を全額支給しても、一部のみ支給しても企業の自由です。また、通勤手当を支給しておらず、社員の自己負担としている企業もあります。

相場

通勤手当は会社ごとに金額を定めているため、相場はありません。しかし、平均値でみると従業員一人に対して1ヶ月間で約12,000円ほどです。厚生労働省の調査により、令和元年(2019年)11月の通勤手当の平均値は一人あたり11,700円だと公表されています。

あくまでも平均値であるため、企業によって金額に幅があります。金額や計算方法、条件などは企業で自由に決められるため、平均値は参考として考えましょう。

通勤手当は課税対象?非課税?

企業が支給する手当は給与所得の一部であるため、原則として所得税が発生します。しかし、通勤手当は例外として、一定額までは非課税として扱うことができます。

ただし、通勤手段ごとに定められた一定額を超えた部分は課税対象です。通勤手当の非課税上限金額は正社員に限らず、パートやアルバイトなど短期間労働者も1ヶ月単位で計算します。

3つの通勤手段ごとに、非課税上限金額をみていきましょう。

①自転車やマイカーの場合

自転車や自動車の場合、片道の通勤距離に応じて、1ヶ月の非課税限度額が決められています。次の表は、片道の通勤距離と、1ヶ月あたりの非課税限度額をまとめた表です。

| 片道の通勤距離 | 1ヶ月当たりの限度額 |

|---|---|

| 2キロメートル未満 | (全額課税) |

| 2キロメートル以上10キロメートル未満 | 4,200円 |

| 10キロメートル以上15キロメートル未満 | 7,100円 |

| 15キロメートル以上25キロメートル未満 | 12,900円 |

| 25キロメートル以上35キロメートル未満 | 18,700円 |

| 35キロメートル以上45キロメートル未満 | 24,400円 |

| 45キロメートル以上55キロメートル未満 | 28,000円 |

| 55キロメートル以上 | 31,600円 |

参照元:国税庁 No.2585 マイカー・自転車通勤者の通勤手当

1ヶ月あたりの限度額を超えると、超えた部分の金額が給与所得とみなされ、課税されます。

②交通機関や有料道路の場合

交通機関や有料道路の場合、1ヶ月あたりの非課税限度額上限は150,000円です。ただし、最も経済的で合理的な経路および方法で通勤した場合のみ非課税になります。

新幹線や特急列車も「最も経済的で合理的な経路および方法」であれば、課税対象になりません。グリーン車の料金はこの条件を満たさないため、課税対象です。

③自転車やマイカーに加えて電車やバスなど交通機関を利用する場合

自転車やマイカーに加えて電車やバスなど交通機関を利用する場合、①と交通機関の運賃を合わせた金額が150,000円まで非課税になります。

自転車やマイカーの片道の通勤距離に応じた1ヶ月あたりの限度額+交通機関の運賃で、合計金額を計算します。

合計の非課税限度額が150,000円だからといって、自転車やマイカーの限度額が引きあがる訳では無いため、注意が必要です。

通勤手当の計算方法

通勤手当の計算方法は法律で定められていないため、企業によって異なります。

計算方法は就業規則や賃金規定などで定めておくと、従業員とのトラブル防止に役立ちます。通勤手当を規定に記載する際は、支給対象者や上限額、条件などを明確に決めることが大切です。

ここからは、通勤手当の計算方法の例を紹介します。

公共交通機関

電車やバスなど公共交通機関の場合、月20日程度出勤する場合、定期券を購入することが多いでしょう。そのため、定期券を現物支給するか、定期券分の現金を支給します。

定期券には1ヶ月と3ヶ月、6ヶ月の3種類があるため、支給前に期間を決めておきましょう。

他には、回数券で支給する方法があります。回数券で支給する場合、1ヶ月の金額は(回数券1冊分の金額×1ヶ月あたりの所要枚数)÷回数券の枚数で計算できます。回数券と定期券では、定期券の方が安いとは限りません。

パートやアルバイトなど出勤日数が少ない場合は、出勤日数に応じて毎月支給する方法もあります。出勤日数に応じて支給する際の計算方法は、往復の運賃×出勤日数です。

計算時に用いる往復の運賃は、合理的かつ経済的である最適な経路をもとに設定することが多いです。合理的かつ経済的である経路でなければ、非課税にならないためです。

合理的かつ経済的であるかは、かかる時間や乗り換えの回数、価格を考慮して判断します。

バイク、車など交通用具

バイクや車などの交通用具の場合、1ヶ月の金額を往復距離×ガソリン代÷燃費×出勤日数で計算する方法があります。

この計算方法を適用すると、ガソリン代に変動があったときに見直しが必要です。いつ見直すかは、規定に明文化しておくとトラブルになる可能性を抑えられます。

たとえば、「月1回見直す」や「何%以上、上下に変動したら見直す」というように具体的に決めます。変動は、経済産業省の資源エネルギー庁ホームページで確認できます。

他には、自宅から会社までの距離に応じて、単価を固定する方法もあります。非課税限度額の表を参考に、「2km~10kmは4,200円」というように、距離の範囲を指定していくら支給するかを決めます。

この方法の場合、実際の金額と離れすぎないように、定期的に見直しが必要です。計算に使用する自宅から会社までの距離は、インターネットの計測サイトで計測できます。

自転車、徒歩

自転車や徒歩の場合も、支給対象とするかは企業の判断によります。一般的に、「何km以上で一律いくら」といった料金の決め方が多いでしょう。

自転車の場合は、非課税限度額を参考にできます。また、駐輪場代の支給有無も企業ごとに異なります。駐輪場代や徒歩に対して支給した通勤手当は、全額課税対象です。

通勤手当を導入する場合の注意点

通勤手当は企業の義務ではありませんが、支給することで福利厚生を充実させることができます。福利厚生の一環として、通勤手当の対象となる通勤手段や計算方法、条件などは、企業で自由に決めることが可能です。

通勤手当を導入する際の注意点は3つあります。

・手当か実費かを明確にする

・就業規則に明文化する

・支給のタイミングを決める

手当か実費かを明確にする

通勤手当を導入する際は、支給方法を手当か実費か明確にしましょう。なぜなら、どちらにするかで業務の負担が変わるからです。

手当の場合、毎月一定の経路に応じた手当を事前に計算して支払うため、業務の負担があまりかかりません。一方、実費の場合、実際に使用した経路が通勤手当の対象になるか確認しなければならず、手間がかかります。

しかし、実費精算は実際にかかった金額のみ支払うため、無駄な支払をせずに済みます。メリットやデメリットを確認し、手当か実費か精算方法を明確にしておきましょう。

就業規則に明文化する

通勤手当のルールが決まったら、就業規則に明文化しましょう。就業規則に記載することで、従業員とのトラブルを避けられるからです。

従業員によって対応方法を変えてしまうと、トラブルに繋がる可能性があります。就業規則に明文化しておくことで、毎回同じ対応ができます。

就業規則に明文化する際は、曖昧に記述しないことが重要です。たとえば、「申請した経路に応じて通勤手当を支給する」といった記載をした場合、どんな経路でも許可すると受け取られる可能性があります。そのため、「最短経路のみ」や「最速経路のみ」など、具体的に明文化しましょう。

支給のタイミングを決める

前払いか後払いか、通勤手当支給のタイミングを決めましょう。従業員ごとにばらつきがあると、業務の負担が増えるからです。

前払いと後払いが混在していると、通勤手当の支払い手続きを複数回行わなければならなくなります。前払いは定期券が不要になったときに返金が必要になり、後払いは一時的な金銭的な負担が大きいです。

どちらが自社に適しているか確認し、あらかじめ支給のタイミングを決めておきましょう。

通勤手当支給までの流れ

通勤手当のルールを具体的に定めたら、就業規則に従って通勤手当を支給していきます。通勤手当支給は、次の4つのステップで完了します。

・ステップ1:通勤経路を申請してもらう

・ステップ2:申請の内容を確認する

・ステップ3:申請の内容を承認してもらう

・ステップ4:通勤手当を支給する

ステップ1:通勤経路を申請してもらう

従業員に就業規則に従って、通勤経路を申請してもらいます。

引っ越しなどによって通勤経路が変わった場合も、すぐに申請してもらうように気をつけましょう。通勤経路が長くなった場合は従業員が損をしますが、短くなった場合は不正受給となります。

後で発覚して返金手続きになると業務負担が増えるため、適宜申請するように依頼しましょう。

ステップ2:申請の内容を確認する

従業員から申請してもらった通勤経路を確認します。その経路が、「最も経済的で合理的な経路および方法」になっているかを確認しましょう。就業規則で定められた経路になっているかが重要です。

申請の内容に問題があった場合、従業員に確認し、再度申請を依頼します。

ステップ3:申請の内容を承認してもらう

申請の内容に問題がなければ、申請の内容を承認してもらいましょう。承認は、就業規則で定められた承認者に依頼します。

たとえば、直属の上司や自分の所属している部署の部長などです。承認者に申請内容を確認してもらうことで、担当者の処理ミスや不正受給のリスクを下げることができます。

ステップ4:通勤手当を支給する

申請の内容が承認されたら、通勤手当を従業員に支給します。通勤手当は、給与とともに支給します。

金額に誤りがあると、返金手続きが必要になったり、追加で支払いが必要になったり業務負担が増えるため、ダブルチェックを忘れずに行いましょう。

国税庁による通勤手当の非課税限度額引き上げ(平成28年度改正)

通勤手当の非課税限度額は法律で定められているため、国税庁の税制改正によって変わることがあります。直近では、平成28年度(2016年度)の税制改正により、給与所得者に支給する通勤手当の非課税限度額が引き上げられました。

非課税限度額の引き上げによって、該当する従業員の所得税の負担が軽くなります。非課税限度額に基づいて自社内の規定を定めている企業の場合は、非課税限度額の引き上げに伴って、規定を改正する可能性もあります。

最後に、改正の内容と距離と限度額の関係を詳しく解説していきましょう。

改正の内容

通勤手当の非課税限度額の上限が、100,000円から150,000円に引き上げられました。改正前と改正後の違いは主に3点です。

1. 交通機関や有料道路を利用している従業員に支給する通勤手当の1ヶ月間の最高限度額が、100,000円から150,000円になりました。

2. 交通機関を利用している従業員に支給する通勤用定期乗車券の1ヶ月あたりの最高限度額が、100,000円から150,000円になりました。

3. 交通機関または有料道路を利用するほか、交通用具も使用している人に支給する通勤手当や通勤用定期乗車券1ヶ月の合計額の最高限度額が、100,000円から150,000円になりました。

参照元:厚生労働省 通勤手当の非課税限度額の引上げ

改正後の非課税規定は、平成28年1月1日以後に支払う通勤手当に対して適用されます。ただし、平成27年(2015年)12月31日以前に支払われるべき通勤手当を平成28年1月1日以後に支給する場合は、適用されません。

距離と限度額の関係

改正前と改正後で、距離と限度額の関係は変わりません。自転車やマイカーなど交通用具を使用している人に支給している通勤手当の上限は、改正前と同様です。

| 片道の通勤距離 | 1ヶ月当たりの限度額 |

|---|---|

| 2キロメートル未満 | (全額課税) |

| 2キロメートル以上10キロメートル未満 | 4,200円 |

| 10キロメートル以上15キロメートル未満 | 7,100円 |

| 15キロメートル以上25キロメートル未満 | 12,900円 |

| 25キロメートル以上35キロメートル未満 | 18,700円 |

| 35キロメートル以上45キロメートル未満 | 24,400円 |

| 45キロメートル以上55キロメートル未満 | 28,000円 |

| 55キロメートル以上 | 31,600円 |

参照元:国税庁 No.2585 マイカー・自転車通勤者の通勤手当

片道の通勤距離ごとに1ヶ月あたりの非課税限度額が定められており、限度額を超えた分は課税されます。

まとめ

通勤手当とは、企業が従業員に対して、自宅から勤務先までの交通費を手当として支給することです。一定の金額までは非課税ですが、上限を超えると課税されます。

通勤手当は、「最も経済的で合理的な経路および方法」による通勤にかかった費用のみ非課税として認められます。そのため、従業員から申請してもらった経路が非課税として認められるかの確認や承認が必要です。

さらに、マイカーなど交通用具を使った通勤をする従業員がいる場合、通勤距離とガソリン代に応じて支払いをするルールであれば、ガソリン代の変化を定期的に確認しなければなりません。

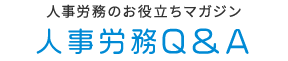

このように、通勤手当を支給するには、制度を決めてから実際に給与として支給するまで、複数の業務があるため、労力がかかります。人事・労務担当者の方の業務負担を軽減するためには、当社ディップ株式会社が提供する「人事労務コボット」の導入が効果的です。

「人事労務コボット」は、入社手続きのペーパーレス化により、入社業務の負担を軽減できるサービスです。最短1日で入社業務が完結可能で、紙での手続きと比較すると作業時間が約85%削減できます。

管理画面の操作も非常にシンプルなため、スムーズに手続きが可能です。手続きの進め方は、次の手順で簡単に行えます。

1. 従業員の氏名、メールアドレスを入力する

2. 手続きに必要な書類を選ぶ

3. 従業員のスマホにWebフォーマットが届く

4. 従業員がスマホやパソコンで情報入力を行う

5. 担当者が内容を確認し、保管や申請を行う

担当者は内容を確認するだけなので、業務の負担がかなり軽くなります。「人事労務コボット」に少しでも興味をお持ちの方は、ぜひ当社ディップ株式会社までお気軽にお問い合わせください。