給与明細の作成について、お困りでしょうか?

「給与明細の作成に必要なものは?」「給与明細に記載する項目は?」「給与明細の作成手順は?」など、本記事では給与明細について、給与明細に記載すべき項目や作成手順についてわかりやすく解説します。

給与明細の作成で悩んでいる総務担当の方は、ぜひ最後までご覧ください。

給与明細とは?

給与明細とは、文字どおり給与の支払額や控除額などが記載された通知書のことです。従業員に給与を支払う際には、必ず発行が必要になります。なぜなら、給与明細には「社会保険料」や「所得税」などの控除額を記載する必要があり、これらの控除額については従業員への通知が義務付けされているためです。

、給与明細には法律で決められた書式はありません。ただし、給与明細に記載する項目については、どの会社でも共通しています。

給与明細の基本項目

給与明細に記載する基本項目は、次のとおりです。一つずつ詳しく解説します。

・勤怠項目

・支給項目

・控除項目

・差引支給額

勤怠項目

勤怠項目は、従業員の出勤や欠勤日数などを記載する項目で、給与を決定する上で必要になります。勤怠項目に記載する内容は、次のとおりです。

・出勤日数

・欠勤日数

・労働時間

・残業時間

・有給休暇の取得日数

・有給休暇の残日数

上記の項目を記載することで、従業員も出勤日数や労働時間などに間違いがないかを確認できます。

支給項目

支給項目は、文字どおり企業が従業員に対して支給する給料のことです。支給項目に記載する内容は、基本給と手当に分かれます。支給項目に記載する主な内容は次のとおりです。

・基本給

・時間外手当

・深夜勤務手当

・休日出勤手当

・通勤手当

・住宅手当

・家族手当

・役職手当

・資格手当

上記の基本給と各種手当を合算した金額が、「総支給額」となります。

控除項目

控除項目は総支給額から引かれる項目のことで、支給項目とは分けて記載されます。支給項目から差し引かれる控除項目は、法定控除とそれ以外の控除(法定外控除、協定控除)の2つに分かれています。

法定控除と協定控除の内容は、次のとおりです。

| 法定控除 | 法定外控除・協定控除 |

|---|---|

| ・住民税 ・源泉所得税 ・健康保険料 ・厚生年金保険料 ・雇用保険料 ・介護保険料 など | ・労働組合費 ・社宅費 ・財形貯蓄費 ・従業員持株会の拠出金 ・社員旅行の積立金 など |

差引支給額

差引支給額は、総支給額から各種控除額を引き、最終的に従業員が受け取る「手取り額」のことです。従業員が実際に支出や貯蓄に使える金額が差引支給額となり、一般的に差引支給額は総支給額の8割程度といわれています。

、転職などの面接で希望年収を聞かれた場合は、差引支給額ではなく総支給額を伝えることが一般的です。

給与明細の作成に必要なもの

給与明細を作成する上で必要なものが、次の5つです。それぞれ詳しく解説します。

・勤怠情報

・健康保険・厚生年金保険被保険者標準報酬決定通知書

・住民税課税決定通知書

・保険料率表と保険料額表

・給与所得の源泉徴収税額表

勤怠情報

勤怠情報とは、従業員の勤務日数や勤務時間、欠勤日数などが記された書類のことです。勤怠情報は、一般的にタイムカードに打刻された情報をもとに作成します。

また、タイムカードの代わりに、生体認証やICカードを使う勤怠管理システムを導入している企業もあります。いずれにしても、給与明細を作成するためには必要不可欠な情報です。

健康保険・厚生年金保険被保険者標準報酬決定通知書

健康保険・厚生年金保険の被保険者標準報酬決定通知書は、毎月の給与から控除項目を算出するために必要となる書類です。

健康保険・厚生年金保険の被保険者標準報酬決定通知書には、従業員ごとの標準報酬月額が記載されており、この記載額をもとに事業者は給与の社会保険料を算出します。

新しい標準報酬月額が適用となるのは、毎年9月からです。そのため、事業者は毎年7月に9月からの新しい標準報酬月額を決定するための「定時決定(算定基礎届)」を、健康保険組合や年金事務所事業者に提出する必要があります。

住民税課税決定通知書

住民税課税決定通知書は、控除項目の住民税を確認するために必要な書類です。事業者は毎年1月末までに、地方自治体へ「給与支払報告書」を提出しなければなりません。

各地方自治体は事業者から提出された給与支払報告書の内容をもとに、従業員ごとの毎月の住民税の納付額を算出するためです。

地方自治体が算出した住民税課税通知決定書は、毎年5月31日までに事業者へ送られます。事業者は6月から翌年5月の1年の間、住民税課税通知決定書の内容をもとに給与から住民税を差し引く必要があります。

保険料率表と保険料額表

従業員が負担する健康保険料を算出するためには、全国健康保険協会が作成する「都道府県枚の保険料額表」が必要です。保険料額表に記載のある標準報酬月額を参考に、従業員の負担額となる健康保険料を算出します。

健康保険料率は毎年改定されるため、事業者は常に最新の保険料率を確認する必要があります。

給与所得の源泉徴収税額表

源泉徴収に含まれる所得税や復興特別所得税を算出するために必要となるのが、源泉徴収税額表です。源泉徴収税額表には、給与水準や扶養家族の人数に応じて定められた税額が記載されています。

事業者は源泉徴収税額表の内容をもとに、毎月の給与から差し引く徴収税額を決定しなければなりません。源泉徴収税額表は毎年変更が加えられるため、健康保険料率と同様に常に最新の源泉徴収税額表を確認する必要があります。

給与明細の作成手順

給与明細の作成には、次の手順が必要です。一つずつ詳しく解説します。

・勤務時間を集計する

・各種手当を集計する

・総支給額を算出する

・控除額を算出する

勤務時間を集計する

まずは、タイムカードなどの勤怠情報をもとに、実際の出勤日数や勤務時間を集計しましょう。有給休暇の取得日数や残日数の記載は必須ではありませんが、従業員から聞かれることも多いため、記載しておいた方が良いでしょう。

各種手当を集計する

集計した勤怠時間をもとに、深夜出勤や休日出勤、残業時間を集計します。深夜手当の対象となる時間帯は、22時〜翌5時の間です。深夜勤務の場合は基礎賃金の1.25倍以上を上乗せする必要があります。

また、法定休日に労働させる休日出勤が発生した場合は、基礎賃金の1.35倍以上の割増賃金が発生します。

さらに、上記2つに加えて注意すべきなのが、通勤手当です。バスや電車などで通勤している場合、通勤手当が月15万円を超えると給与扱いとなり、所得税が課税されます。深夜勤務や休日出勤がないか、通勤手当は課税対象となっていないかなど、しっかりと確認しましょう。

総支給額を算出する

勤務時間と各種手当の集計が終わったら、総支給額を算出します。

基本給+時間外手当+各種手当の合計が、総支給額です。資格手当や住宅手当などの各種手当については、社内で規定されている金額をもとに計算しましょう。

控除額を算出する

算出した総支給額をもとに、控除額を算出します。控除額の内訳は、健康保険料、介護保険、雇用保険、厚生年金保険、所得税、住民税などです。

また、上記の法定控除とは別に、財形貯蓄費や社員旅行の積立金などの法定外控除がある場合は、法定控除と一緒に総支給額から差し引きましょう。総支給額から総控除額を引いた金額が差引支給額となります。

給与明細作成のよくあるQ&A

給与明細を作成する上での、よくあるQ&Aをまとめました。給与明細を作成する際には、ぜひ参考にしてみてください。

欠勤時の給与明細はどう作成すれば良いですか?

遅刻や早退、欠勤などによる「欠勤控除(勤怠控除)」については、労働基準法による規定が存在しません。そのため、事業者は勤怠による欠勤控除を実施する場合は、就業規則で定めておく必要があります。

もし欠勤控除が発生する場合は、支払予定の給与から遅刻や早退、欠勤した時間分を差し引きましょう。インフルエンザなどにより会社側が出勤停止を命じた場合は、欠勤控除の対象とはなりません。

本人都合ではなく会社都合で従業員を欠勤させる場合は、休業手当が支給される可能性があります。

給与計算を間違えていました。翌月分で調整しても問題ありませんか?

労働基準法第24条(賃金の支払)により、給与額の調整は原則当月分の調整が求められているため、翌月分での調整は違法行為に該当します。もし給与計算に間違いが発覚した場合は、速やかに該当従業員へ謝罪した上で、当月分で給与額を調整しましょう。

ただし、「労使協定で給与計算の間違い時の翌月調整を定めている」「従業員の同意がある」場合に限り、翌月調整も可能です。また、給与計算の間違いを修正する際は、雇用保険料や課税対象額の再計算に加え、所得税の再計算も必要になることも把握しておきましょう。

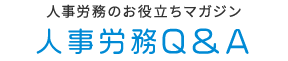

人事労務におすすめ!「人事労務コボット」

人事や労務を担当する方におすすめしたいのが、当社ディップ株式会社が提供する「人事労務コボット」です。

人事労務コボットは、入社手続きや雇用契約といった入社業務の効率化を図れるツール。人事労務コボットの導入で作業時間の約85%が軽減され、短時間で手続きが完結します。

ここからはなぜ人事労務コボットが作業効率化につながるのか、導入するメリットについて詳しく解説します。

人事労務コボットを導入するメリット

人事労務コボットを導入するメリットは、次の4つです。一つずつ詳しく解説しましょう。

・契約書の電子サインが可能

・個人情報の取得や変更がカンタン

・オンライン上で保証人のサインもできる

・サポートが充実している

契約書の電子サインが可能

人事労務コボットを導入するメリットの1つ目は、契約書の電子サインが可能になることです。

人事労務コボットを導入すれば、従業員の入社手続きで必要な雇用契約書や誓約書の作成から送付、締結までを全てオンライン上で完結できます。入社する従業員は、スマホ上で書類の確認やサインができるため、簡単に契約締結が完了します。

「誓約書」「身元保証書」といった書類はもちろん、「従業員情報の登録」「給与振込口座申請」といった書類までも、人事労務コボットなら電子化が可能です。

個人情報の取得や変更がカンタン

人事労務コボットを導入するメリットの2つ目は、個人情報の取得や変更が簡単にできることです。

入社時に提出する個人情報についても、人事労務コボットを導入すれば、Webフォームで簡単に回収可能です。回収した情報は管理画面にて、オンタイムで反映されます。

また、「緊急連絡先」「運転免許証のコピー」「制服のサイズ」など、企業が取得したい個人情報に合わせて、ファオームのカスタマイズも容易に可能です。

オンライン上で保証人のサインもできる

人事労務コボットを導入するメリットの3つ目は、オンライン上で保証人のサインもできることです。

遠隔地に住む保証人のサインなど、取得するのに時間がかかるような書類も、人事労務コボットを導入すれば電子サインによるオンライン承諾が可能になります。入社までの時間を大幅に短縮させ、スムーズな勤務への移行を実現します。

サポート体制が充実している

人事労務コボットを導入するメリットの4つ目は、サポート体制が充実していることです。

人事労務コボットの導入後は、弊社のカスタマーサクセスチーム(CS)が専任でサポートを実施します。情報の管理や浸透を徹底してサポートすることで、人事労務コボットの導入を成功へと導きます。

まとめ

事業者が作成する給与明細に関して、給与明細の概要や記載項目、作成手順などについて解説してきました。

給与明細とは、給与の支払額や控除額などが記載された通知書のことで、事業者は給与明細に記載される控除額について、従業員に通知する義務があります。給与明細に記載する項目は、「勤怠項目」「支給項目」「控除項目」「差引支給額」の4つで、どの会社も共通で記載しています。

給与明細を作成する手順は、はじめに勤務時間を集計した後に、各種手当を集計し合算します。その後控除額を計算し、給与合計から差し引くことで手取り額を算出できます。

また、万が一給与明細の計算にミスがあった場合は、原則として当月分の支給額で調整する必要があるため注意が必要です。

そして、最後に紹介した「人事労務コボット」に少しでもご興味をお持ちの方は、「人事労務コボット」からお気軽にお問い合わせください。