い。

源泉徴収票は、会社で働いている従業員に毎年渡すものです。今回は、源泉徴収票に記載する4つの項目と、源泉徴収票が必要になるタイミングについて解説します。

また、源泉徴収票の作成方法や作成する際の注意点も紹介するので、人事労務の担当者の方は参考にしてみてください。

源泉徴収票とは

源泉徴収票とは、その年の1月1日から12月31日までの1年間の収入や控除額、納付した所得税が記載された書類です。これを見れば、この1年間でどれくらいの給与が支払われたのか、いくら納税したのかがわかるようになっています。

雇用主である会社に発行義務があり、年末調整の際以外に、従業員の退職時や従業員からの依頼に応じて作成します。

そもそも源泉徴収とは、給与を支払う会社があらかじめ税金を給与から差し引き、その税金を国に納めなければならないという決まりです。実際に給与が支払われるときは、税金だけでなく、社会保険料も給与から天引きされています。

そして、一年間の給与や保険料などが確定した年末あたりに再度金額を計算し直して、所得税に過不足がないかを確かめる年末調整を行います。年末調整の結果をまとめた表が源泉徴収票です。

会社が年末調整してくれるおかげで、会社員やアルバイトの人たちは、確定申告をする必要がありません。

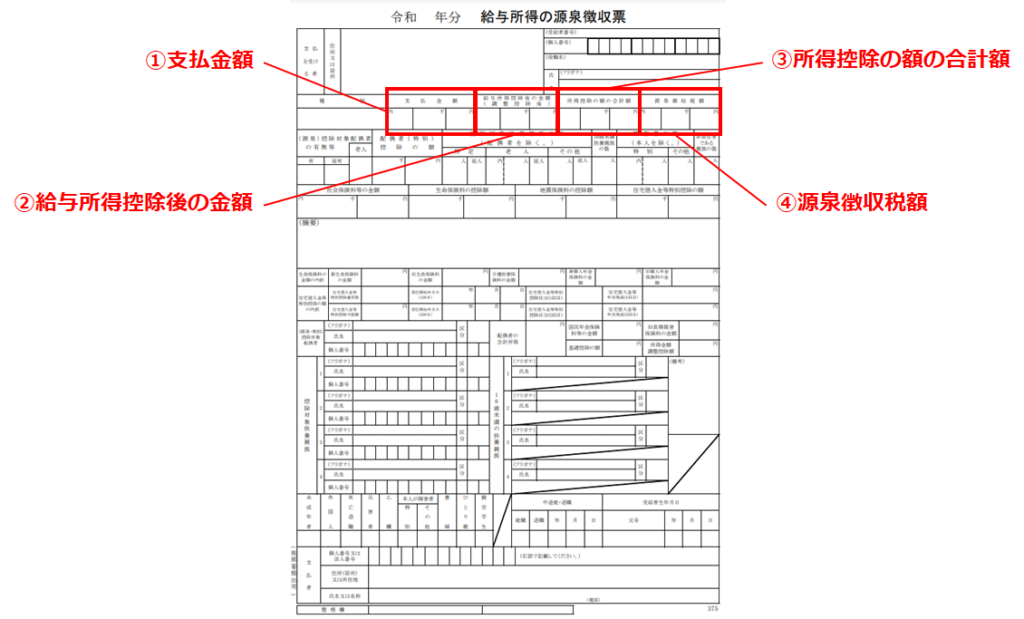

源泉徴収票に記載する4つの項目・記入例

続いては、源泉徴収票に記載されている項目を図解で解説します。4つの項目の意味や算出方法を理解しておくと、源泉徴収票のおおまかな見方が分かるようになります。

①支払金額

支払金額は住所の下の欄で、一番目につくところに記載されます。支払金額には下記項目の総額を記載します。

- 給与

- 残業代(時間外手当)

- 賞与

- 各種手当

支払金額の中には、非課税となる通勤費や出張交通費などは含めてはなりません。作成する側は、どの項目までが支払金額に含まれるのかを理解しておく必要があります。

②給与所得控除後の金額

給与所得控除後の金額には、所得控除をされた金額を記載します。控除額は収入金額に基づいて決められています。控除額は、下記表を参考に算出することができます。

| 給与などの収入金額 | 給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 1,625,000円を超え1,800,000円以下 | 収入金額×40%-100,000円 |

| 1,800,000円を超え3,600,000円以下 | 収入金額×30%-80,000円 |

| 3,600,000円を超え6,600,000円以下 | 収入金額×20%-440,000円 |

| 6,600,000円を超え8,500,000円以下 | 収入金額×10%-1,100,000円 |

| 8,500,000円を超える場合 | 上限1,950,000円 |

参照元:源泉徴収のしかた(国税庁)

③所得控除の額の合計額

所得控除の額の合計額には、下記の項目の合計額を記載します。

- 計算対象期間において毎月の給与計算で控除してきた金額

- 年末調整で初めて控除される金額

毎月の給与計算にて控除してきた金額には、毎月天引きされている社会保険料の合計額が記載されます。社会保険料の中身は健康保険料や厚生年金保険料、雇用保険料、企業共済掛金などです。

また、年末調整で初めて控除される金額には次のようなものがあります。

- 配偶者控除

- 基礎控除

- 雑損控除

- 医療費控除

- 生命保険料控除

- ひとり親控除

- 扶養控除

- 勤労学生控除

所得控除を適用するには、年末調整前に「給与所得者の保険料控除申告書」などを会社に提出する必要があります。適用する控除によって、申告書が異なります。

④源泉徴収税額

源泉徴収額には、1年間を通して徴収された所得税の合計を記載します。源泉徴収額は、給与所得控除後の金額から所得控除の合計額を引いた、課税対象の金額に、決まった税率をかけて算出します。

課税される所得金額に応じて税率や控除額が決まっており、下の表のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,535,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

参照元:所得税の税率(国税庁)

年に一度しか発行しない源泉徴収票ですが、次のようなタイミングで提出を求められるケースがあります。

- 転職する時

- 確定申告する時

- 収入の証明が必要な時

- ローンやクレジットカードなどの申し込みを行う時

源泉徴収票の発行が必要となるタイミング

・転職する時

・確定申告する時

・収入の証明が必要な時

・ローンやクレジットカードなどの申し込みを行う時

それぞれ詳しく解説していきましょう。

転職する時

従業員が転職をする場合、その従業員の年末調整は転職先で行われます。そのため、転職をする従業員に対して、転職先へ提出するための源泉徴収票を発行する必要があります。

源泉徴収票がないと、1月1日から転職時までの収入や納税額がわからないため、新しい勤め先で年末調整をする際に正しく計算ができなくなってしまいます。この場合、発行する側は、退職する年の1月1日から退職日までに支払った給与や賞与、納付した所得税に基づいた金額を記載します。

確定申告する時

確定申告を行う際にも、源泉徴収票が必要です。

一般的に、源泉徴収がある会社勤めの人は、会社が年末調整を行うため、確定申告の必要はありません。しかし、年収が2,000万円を超える場合や、給与所得以外の副業収入などの事業所得がある場合は、個人で確定申告をする必要があります。

また、医療費控除を受けるときや初年度の住宅ローンの控除を受けるときも確定申告が必要となります。

収入の証明が必要な時

収入の証明は、従業員が子どもを保育園に入園させる際などに提出が求められることがあります。

収入を証明する書類には「所得証明書」や「課税証明書」等がありますが、源泉徴収票も従業員が収入を証明する書類として使うことができます。源泉徴収票はわざわざ市役所や区役所へ出向いて取得する必要がないため、従業員にとって時間や手間がかかりません。

ローンやクレジットカードなどの申し込みを行う時

自動車や住宅など、金額が大きな買い物をする際にはローンを組むことがあるでしょう。その際、金融機関などの審査を通すときの収入証明として源泉徴収票が求められるケースが多くあります。

ローンやクレジットカードの申し込みの際に源泉徴収票が必要な理由には、法律が関係しています。

ローンやカードのキャッシングの取引には、貸金業法という法律が適用されます。この法律では「年収の3分の1を超える貸し付けをしてはならない」と定められています。

これは、利用者の過度な借り入れを防ぐことを目的としているからです。そのため、他社からの借り入れ状況も踏まえた上で、その総額が年収の3分の1を超えないよう制限する必要があるため、収入証明書の提出を求められるのです。

源泉徴収票の書き方・作成方法

源泉徴収票は、正社員やアルバイトなど関係なくすべての従業員に対して作成する書類です。ここでは、人事労務担当者向けに源泉徴収票の作成方法について解説します。

発行タイミングやそれぞれの項目の意味を理解しておきましょう。

源泉徴収票の発行タイミング

まず、源泉徴収票が発行されるタイミングとして次の4つが考えられます。

- 会社の年末調整を計算した後

- 退職者や従業員の確定申告時

- 従業員が退職する時

- 従業員の収入証明が必要な時

源泉徴収票は従業員に提出するだけではなく、税務署や市町村へも提出する必要があります。そのため、1人あたり合計4部の源泉徴収票を発行します。

支払金額

支払金額には、1年間に支払った給与や賞与の合計額、年収を記載します。各種の控除や源泉徴収を行う前の金額を記載することに注意しましょう。

給与所得金額

次に、年収から給与所得控除の金額を算出します。2022年12月末現在、給与所得控除額は収入額に応じて、先述した表のようになっています。

「給与所得控除後の金額」の欄には、支払金額から給与所得控除額を引いた数値を記載しましょう。給与所得控除とは、所得税の課税対象である給与所得を算出する際に用いられる制度のことで、給与等の収入金額に応じて異なります。

たとえば、年収400万円の場合、給与所得控除額は次の計算式で算出されます。

- 給与所得控除額:4,000,000円×20%+440,000円=1,240,000円

- 給与所得:4,000,000円-1,240,000円=2,760,000円

このように算出した課税所得に国税庁が定めた税率をかけ、所得税額を算出します。税率は課税所得額によって異なるため注意が必要です。

所得控除額の合計額

先ほど紹介した「給与所得控除後の金額」から差し引く、各種控除の合計額を記載しましょう。具体的には、次のようなものがあります。

- 雑損控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- ひとり親控除

- 扶養控除

- 基礎控除

ただし、配偶者控除と配偶者特別控除を重複して受けることはできません。

源泉徴収税額

「源泉徴収税額」の欄には、実際に源泉徴収される税額を記載します。源泉所得税と復興特別所得税の合計金額を記入しましょう。

源泉徴収税額は、給与や賞与の合計金額から、各種の控除を差し引いた金額をもとに、先述した表をもとに計算します。

源泉徴収票を作成する際の注意点

源泉徴収票を作成する際には、次の4点に注意して作成しましょう。

・雇用形態に関わらず源泉徴収票は発行する

・通勤手当は支払金額には含まない

・マイナンバーの記載は不要

・作成後は複数人でチェックする

それぞれ詳しく解説していきます。

雇用形態に関わらず源泉徴収票は発行する

源泉徴収票は、雇用形態に関わらず発行する必要があります。正社員、アルバイト関係なく、所属している全員に源泉徴収票を発行してください。

源泉徴収票の発行は雇用主の義務となるため、退職する際に労働者側ともめている場合であっても発行しなければなりません。発行しないと所得税法違反となるため注意が必要です。

通勤手当は支払金額には含まない

支払金額に含めるのは、給与や賞与など、源泉徴収の対象になるものだけです。通勤手当を支払金額に含めると課税所得が多くなり、本来よりも多くの税金がかかることとなってしまうため、通勤手当が支払金額に含まれていないことをしっかり確認しておきましょう。

たとえば、電車やバスなどによる通勤の場合、通勤手当が10万円までなら非課税であるため、源泉徴収する必要がなくなります。

源泉徴収の対象となるものは、給与以外に原稿料や講演料、弁護士など特定の資格を持つ人に支払う報酬料なども挙げられます。ただし、通勤手当や出張時などに支給された交通費は非課税扱いになります。

マイナンバーの記載は不要

源泉徴収票にマイナンバーの記載は不要です。

平成27年(2015年)に所得税法施行規則等の改正が行われ、個人情報保護の観点で源泉徴収票にマイナンバーの記載はしてはならないことになりました。

改正以前は、マイナンバーを記載して源泉徴収票を交付しなければならない決まりであったため、その変更点には注意が必要です。今後もこのような法改正には、順次柔軟に対応していく必要があります。

作成後は複数人でチェックする

発行する際は、誤りがないか複数人でチェックをするようにしましょう。特に年末の忙しい時期に多くの従業員の源泉徴収票を作成することになるため、どうしても間違いが発生しやすくなります。ダブルチェック体制等を整えておくことで、ミスを防ぎやすくなるでしょう。

源泉徴収票の作成や労務管理を効率化するにはシステムの導入がおすすめ

源泉徴収票は、年末調整の後や従業員の退職時に作成します。また、従業員から発行の依頼があれば、逐一再発行の処理をしなければなりません。

作成には支給額の合計や所得控除の算出など、従業員ごとに細かい計算も必要です。日々の業務が忙しい中で、源泉徴収票の作成に時間はあまり取られたくないと考える人事労務担当者の方が多いことでしょう。

源泉徴収票の作成をスムーズにし、事務作業を効率化したいとお考えの場合は、労務管理システムの導入がおすすめです。労務管理のシステムは、給与計算や年末調整など給与に関わる業務全般を効率化できるだけではなく、正確でミスのない源泉徴収票の作成が可能となります。

法改正にもシステム側が対応してくれるため、担当者が逐一金額を修正したりする手間がなくなります。システム内にデータとして保存しておくことができるものがほとんどであるため、再発行の手続きもスムーズです。本来のコア業務に集中できる環境を実現しやすくなるでしょう。

まとめ

源泉徴収票に記載されている4つの項目と、源泉徴収票が必要になるタイミング、源泉徴収票の作成方法や作成する際の注意点について解説しました。

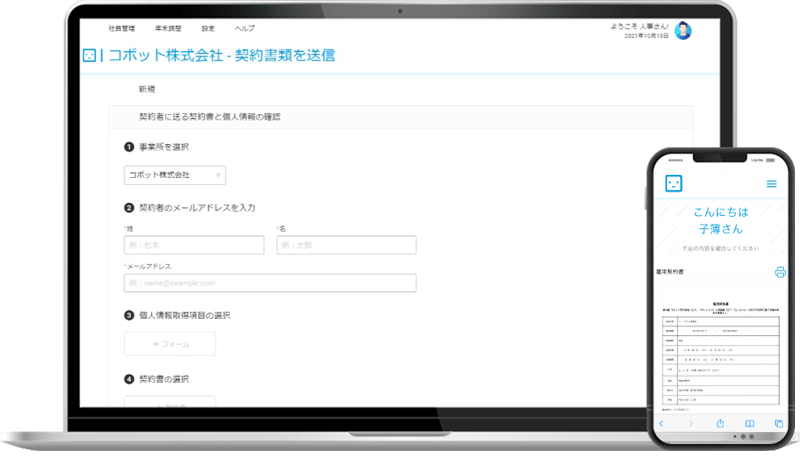

当社ディップ株式会社が提供する「人事労務コボット」は、源泉徴収票の作成はもちろん、工数のかかる入社手続きや雇用契約書の作成・送付、締結がオンライン上で完結し、作業時間を85%も削減できる人事労務システムです。

源泉徴収票の作成には、源泉徴収で算出した給与の支払い金額、所得控除額、源泉徴収額等を記載します。この計算のミスをなくし、効率化を図るにはこのような人事労務ソフトが役に立ちます。

クラウドソフトだから、PCだけではなくスマートフォンからもアクセス可能です。従業員側から情報を入力してもらうときもオンラインでスムーズに手続きが完了します。

書面の作成だけではなく、拠点間の情報共有やマイナンバー管理、社労士との共同管理など人事労務の業務を効率化するサービスを提供しています。ご興味のある方は、お気軽に当社までお問い合わせください。